Karin Alvarado

Socia Servicios Financieros en BDS PRÓSPEROS y Graduada del MBA de ESAN 2019.

Desde que comenzaron a operar en los años 90, las AFP han estado en el ojo de la tormenta por los resultados obtenidos en la gestión de los fondos de los afiliados, siempre se les ha criticado por las exiguas pensiones que pagan a los jubilados bajo este sistema y la rentabilidad que obtienen los fondos, dado que siempre están por debajo del nivel de la rentabilidad privada obtenida por las AFP.

Por otro lado, la situación en el sistema público de pensiones ONP no es muy diferente, pues las pensiones que paga a los pensionistas son en promedio menores a la de una RMV ( Remuneración Mínima Vital ). En general los jubilados en el país reciben pensiones consideradas indignas que no cubren sus necesidades.

Ambas situaciones colocan al sistema de pensiones en el Perú en un estado crítico, que requiere una reforma integral. Producto de la situación crítica del Sistema de pensiones nace la propuesta de creación del sistema integrado universal de pensiones, la cual analizaremos a continuación.

¿De qué se trata el proyecto de ley? Y ¿Cómo modifica el funcionamiento de las AFP, ONP y Pensiones sociales?

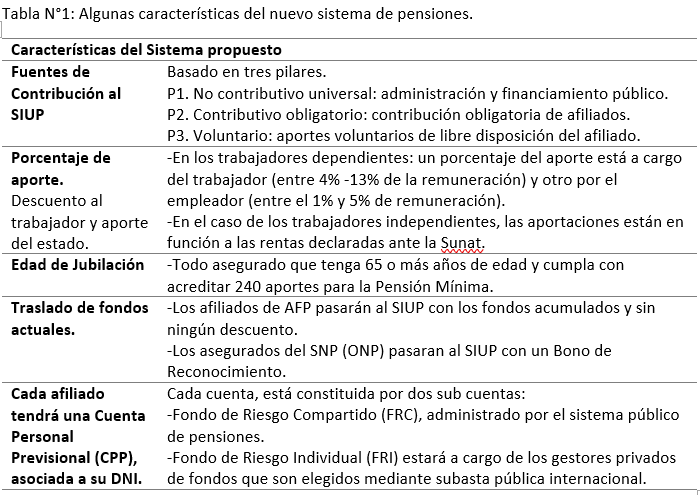

El proyecto de ley propone la creación del Sistema Integral Universal de Pensiones (SIUP), es decir reunirá en un solo sistema al Sistema Nacional de Pensiones (SNP), al Sistema Privado de Pensiones (SPP), al Programa Nacional de Asistencia Solidaria “Pensión 65” y al Programa Contigo. Sistema integral que estará bajo de la administración del estado.

Esta ley propone que cada afiliado tenga una Cuenta Personal Previsional (CPP) y cada cuenta CPP estará constituida de dos subcuentas capitalizables. La cuenta de riesgo individual que corresponde íntegramente al aportante será administrado por gestores privados, mientras que la cuenta de riesgo compartido que funcionara como un fondo solidario y redistributivo para completar el pago mínimo de personas de menores ingresos, será administrado por el organismo público de pensiones. Los porcentajes que corresponden a cada cuenta así como los detalles en la aplicación y funcionamiento del sistema se indicaran en el reglamento de la ley.

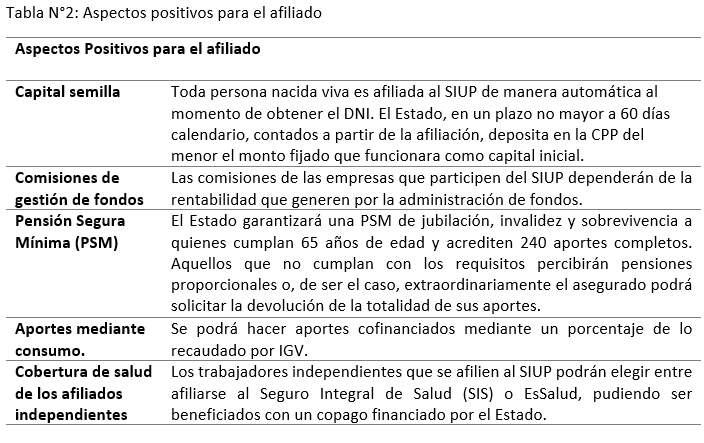

Del análisis de la propuesta de ley, encontramos algunos aspectos que consideramos positivos en base a que generan un beneficio al afiliado al incidir favorablemente en el monto acumulado permitiendo que su pensión incremente, así como le brindan acceso al sistema de salud público a bajo costo en caso el afiliado aporte de forma independiente.

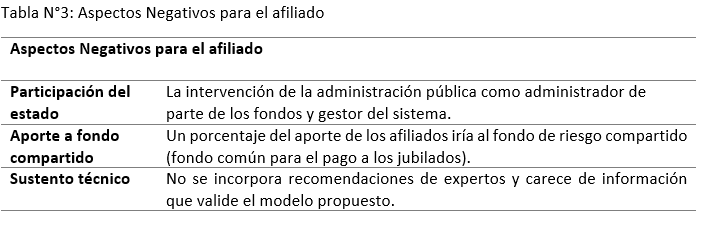

Así también el proyecto ha sido duramente criticado y no es para menos pues presenta deficiencias insalvables que de la forma como están formuladas solo generarían perjuicio al afiliado.

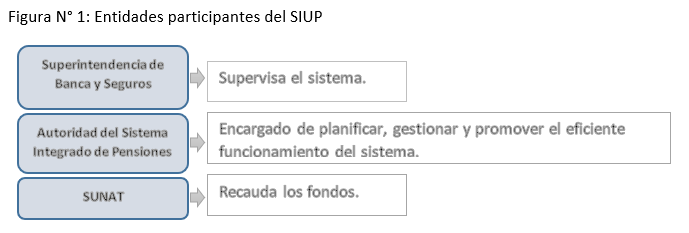

La Autoridad del Sistema Integrado de Pensiones (ASIP) será la entidad encargada de gestionar el funcionamiento del SIUP (su creación dependerá de la aprobación de la ley), la SBS interviene como el ente regulador y la recaudación de fondos se realizara a través de la SUNAT para su posterior traslado a la ASIP.

Este discutido proyecto de ley elaborado por la Comisión Especial Multipartidaria del congreso, encargada de proponer la reforma del sistema de pensiones, conocida como comisión “Omonte” ha aprobado El proyecto de Ley Marco del Sistema Integrado Universal de Pensiones (SIUP), que debe pasar a su revisión en otras comisiones del congreso, antes de discutirse en pleno para su aprobación y posterior envió al poder ejecutivo para que sea promulgada u observada.

En mi opinión a pesar que el proyecto de ley presenta algunos aspectos positivos, antes mencionados, en caso de aprobarse resultara siendo perjudicial para los afiliados y pensionistas pues la ley no es clara en la forma como se trasladaran los actuales fondos de los afiliados al nuevo sistema, no precisa los mecanismos de transferencia ya que no considera que el dinero se encuentra invertido, lo que puede generar pérdidas en la rentabilidad de los afiliados, así como poner en peligro los fondos actuales de los jubilados. Genera inestabilidad lo que afecta el riesgo país como ya lo indico MOODY´S, es probable que genere pérdidas de empleo en caso desaparezcan las AFP´S. Contribuye a la informalidad en la contratación de personal al cargarle unos puntos adicionales al costo laboral a los empleadores, que bajo este sistema deben asumir un porcentaje del aporte al SUIP.

El hecho que una parte de los aportes que realice el afiliado o la empresa a favor del afiliado, irían a una cuenta de riesgo compartido con un fin solidario, es mal percibido por el afiliado que considera que sus fondos están siendo afectados, pues de solidario solo tiene el nombre. El fondo solidario debería ser por lo tanto cubierto con fondos del estado. Finalmente y no menos importante debemos recordar que el estado nunca ha sido un buen administrador de recursos con fines de generar rentabilidad, por lo que encargarle gestionar el sistema integral y además de participar como administrador de los fondos con fines solidarios, puede representar un riesgo importante de perdida de los fondos.